در دنیای امروز، مبادلات مالی و نقل و انتقال پول به امری روزمره تبدیل شده است، از این رو استفاده از ابزارهای مناسب برای نقل و انتقال وجوه از اهمیت بالایی برخوردار است. برات یا حواله یکی از این ابزارها است که سابقهای دیرینه در تاریخ تجارت دارد و به دلیل مزایای متعددی که دارد، همچنان مورد استفاده قرار میگیرد.

این سند تجاری، ابزاری برای تسهیل مبادلات و پرداخت وجه در زمان و مکانهای مختلف به حساب میآید. در این مقاله از گروه نرم افزار حسابداری محک، به بررسی مفهوم برات یا حواله، انواع آن، مزایا و معایب و همچنین تفاوت آن با سفته خواهیم پرداخت. با ما همراه باشید تا با این ابزار مفید در معاملات تجاری بیشتر آشنا شوید.

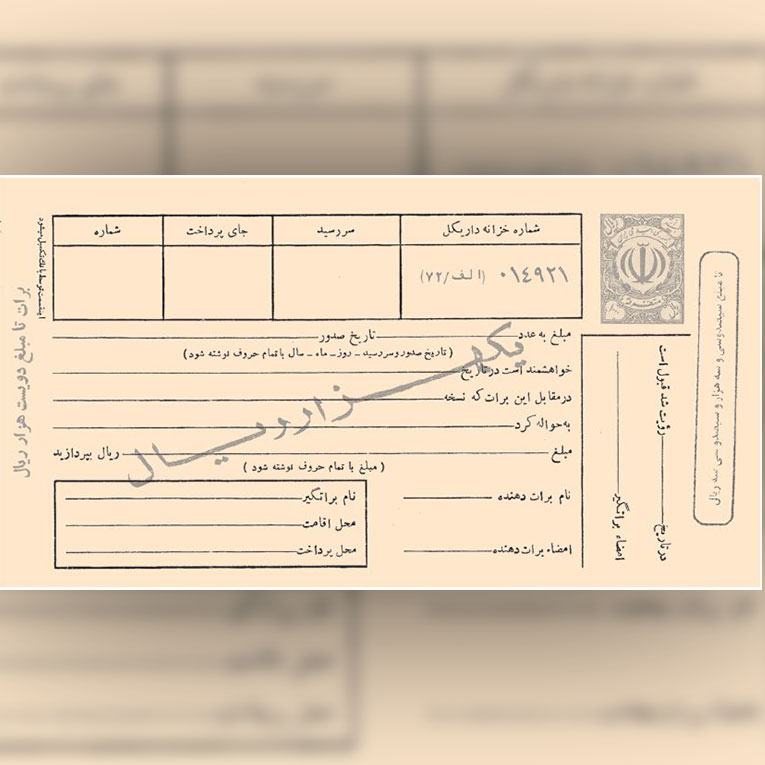

برات یا حواله چیست؟

برات یا حواله، یکی از اسناد تجاری است که در آن شخصی (صادرکننده) از شخص دیگری (بدهکار) میخواهد که مبلغ معینی را در زمان مشخص به شخص ثالثی (گیرنده یا حوالهکرد) پرداخت کند. این سند به عنوان وسیلهای برای انتقال وجه بدون نیاز به جابجایی فیزیکی پول استفاده میشود و امنیت بیشتری را در معاملات فراهم میآورد. برات ممکن است به صورت ظهرنویسی به دیگران منتقل شود، که در آن صاحب حواله میتواند با نوشتن بر روی پشت سند، حقوق خود را به شخص دیگری واگذار کند.

برات در قانون تجارت ایران تعریف شده و قوانین مربوط به آن از ماده 223 تا 304 بیان شده است. این سند مالی به دلیل مزایایی مانند عدم نیاز به حمل و نقل پول، امنیت بالا در معاملات، و نیاز به فضای کمتر برای نگهداری نسبت به پول نقد، مورد استفاده قرار میگیرد. با این حال، مانند هر ابزار مالی دیگری، برات نیز ممکن است مورد سوءاستفاده قرار گیرد و لازم است که افراد نسبت به قوانین و مقررات مربوط به آن آگاهی کامل داشته باشند.

برای نوشتن و تکمیل برات، حضور سه شخصیت اصلی الزامی است:

- محیل (برات کش): شخصی که برات را صادر میکند و دستور پرداخت وجه را به بانک یا شخص دیگری میدهد.

- محال له (دارنده برات): شخصی که برات را دریافت میکند و معمولاً طلبکار اصلی است.

- محال علیه (برات گیر): شخصی که باید وجه برات را پرداخت کند و معمولاً بدهکار است.

این سه نقش اساسی در تراکنشهای مالی با استفاده از برات هستند و هر یک وظایف و مسئولیتهای خاص خود را دارند. برات به عنوان یک ابزار پرداخت در تجارت بینالمللی و داخلی کاربرد فراوانی دارد و این سه نقش تضمینکننده اجرای صحیح تعهدات مالی در آن هستند.

آشنایی با انواع برات

به طور کلی براتها به سه دسته تقسیم میشوند:

برات ساده: برات ساده سندی است که در آن شخص اول براتی را در وجه شخص دوم (دارنده برات) صادر میکند و شخص سوم (براتگیر) موظف به پرداخت آن است.

برات سازشی: برات سازشی معمولاً به عنوان تضمین استفاده میشود و قرار نیست که انتقال وجهی از طریق آن صورت بگیرد. در این نوع برات، صادرکننده آن را به عنوان ضمانت یا کسب اعتبار در وجه شخص دوم صادر میکند و پرداختکننده برات به شخصی که برات را صادر کرده بدهکار نیست و نقش ضامن را ایفا میکند.

برات رجوعی: اگر در موعد پرداخت برات، شخص دارنده برات به شخص پرداختکننده (براتگیر) مراجعه کند و او از پرداخت برات خودداری کند، در این حالت شخص دارنده برات میتواند اعتراض کند و برات رجوعی صادر کند. برات رجوعی در وجه صادرکننده اولیه برات یا کسانی که آن را ظهرنویسی کردهاند صادر میشود و شخص میتواند علاوه بر مبلغ اصلی برات، هزینههای اعتراضنامه (واخواستنامه) مثل حق تمبر، بهای اوراق و تحریر و مواردی دیگری از جمله کارمزد و هزینه صراف، دلال و مخارج پست و غیره را درخواست کند.

ظهرنویسی و نکول برات به چه معناست؟

ظهرنویسی در اسناد تجاری به معنای انتقال حقوق مربوط به سند به شخص دیگر است. این کار معمولاً با نوشتن امضا یا مهر در پشت سند انجام میشود و به این ترتیب، دارنده جدید میتواند حقوق مربوط به وصول وجه سند را داشته باشد.

نکول برات نیز به معنای عدم پذیرش پرداخت وجه سند تجاری برات توسط براتگیر است. اگر براتگیر، برات را نپذیرد و از پرداخت آن خودداری کند، به این عمل نکول گفته میشود و دارنده برات میتواند برای وصول وجه به صادرکننده یا ظهرنویسان مراجعه کند.

مزایا و معایب برات چیست؟

مزایا و معایب استفاده از برات به شرح زیر است:مزایا معایب قابلیت انتقال: برات را میتوان به راحتی به دیگران منتقل کرد. ریسک نکول: اگر براتگیر برات را نپذیرد یا از پرداخت خودداری کند، دارنده برات ممکن است با مشکلاتی مواجه شود. اعتبار: برات معمولاً توسط بانکها و مؤسسات مالی تأیید و تضمین میشود. هزینهها: برخی از هزینههای مرتبط با تأیید و تضمین برات ممکن است برای برخی از طرفها سنگین باشد. تسهیل تجارت: برات، در تجارت بینالمللی، به عنوان روشی قابل اعتماد برای پرداخت عمل میکند. دسترسی به کالا: در صورتی که اسناد حمل در اسناد وصولی باشد، دسترسی به کالا قبل از پرداخت ممکن نیست. مدیریت جریان نقدی: برات به دارنده اجازه میدهد پرداختها را به تاریخ بعدی موکول کند، که میتواند در زمان جریان نقدی محدود مفید باشد. عدم شفافیت سیستم حوالهها: در برخی موارد، حوالهها بهطور غیرقانونی ثبت میشوند که این امر میتواند به بروز مشکلاتی مانند جعل و انتشار حوالههای بدون پشتوانه منجر شود.

این مزایا و معایب باید در نظر گرفته شوند تا تصمیمگیری در مورد استفاده از برات بر اساس شرایط خاص هر معامله صورت گیرد.

تفاوت برات و سفته چیست؟

برات و سفته هر دو از جمله اسناد تجاری هستند که برای تسهیل مبادلات و پرداخت وجه در زمان و مکانهای مختلف به کار میروند. با این وجود، تفاوتهای مهمی بین این دو سند وجود دارد:

تعهدات:

- در برات، صادرکننده متعهد به پرداخت وجه برات است، در حالی که در سفته، صادرکننده و ظهرنویسها (در صورت وجود) بهطور تضامنی متعهد به پرداخت وجه سفته هستند.

شکل و محتوا:

- برات دارای فرمت و محتوای مشخصی است که باید شامل اطلاعاتی مانند تاریخ صدور، سررسید، مبلغ، نام صادرکننده، براتگیر و دارنده باشد. سفته فرمت سادهتری دارد و اطلاعات کمتری در آن درج میشود.

کاربرد:

- برات بیشتر در معاملات تجاری و بینالمللی کاربرد دارد، در حالی که سفته بیشتر در معاملات داخلی و غیررسمی استفاده میشود.

ضمانت:

- برات میتواند با ضمانت ظهرنویسها همراه باشد، اما سفته ذاتاً تضامنی است.

وصول وجه:

- در صورت عدم پرداخت وجه برات، دارنده میتواند به صادرکننده و ظهرنویسها (در صورت وجود) مراجعه کند. در صورت عدم پرداخت وجه سفته، دارنده میتواند به طور مستقیم به اموال صادرکننده و ظهرنویسها (در صورت وجود) دسترسی پیدا کند.

قابلیت ظهرنویسی:

- برات و سفته هر دو قابلیت ظهرنویسی و انتقال به شخص ثالث را دارند.

در انتخاب بین برات و سفته، باید به موارد مختلفی مانند نوع معامله، طرفین معامله، نیاز به ضمانت و سهولت وصول وجه توجه کرد.

سخن آخر

برات یا حواله، ابزاری کارآمد و مفید برای تسهیل مبادلات و پرداخت وجه در زمان و مکانهای مختلف است. این سند تجاری با مزایایی مانند عدم نیاز به جابهجایی پول، افزایش امنیت معاملات و سهولت در مبادله، میتواند در معاملات داخلی و بینالمللی مورد استفاده قرار گیرد. با این وجود، برات دارای معایبی مانند احتمال نکول و پیچیدگیهای قانونی نیز است. در انتخاب بین برات و سایر روشهای پرداخت، باید به مزایا و معایب هر روش و همچنین نیازهای خود توجه کنید.