حسابداری در اصل یک فرایند است که قرار است در طی این فرایند اطلاعات اقتصادی، ثبت و اندازه گیری شود. بعد از این دو فرایند، باید گزارشاتی در همین رابطه جمعآوری و تدوین شود. حسابداری را زبان تجارت نیز نامیدهاند، چرا که از طریق همین اطلاعات و گزارشهای ثبت شده، دادههای مورد نیاز افراد کسب و کار و ذینفع تصمیمات مهمی را برای ادامه روند کار خود میگیرند. برای همین آشنایی با مفاهیم اساسی حسابداری امری واجب و حیاتی است.

اطلاعات جمعآوری شده با علم حسابداری، تجزیه و تحلیل میشوند و در دفاتر و نرم افزارهای حسابداری ثبت و ضبط میشوند تا برای ارائه گزارشات از آنها استفاده شود. اصولا هدف زبان تجارت یا همان حسابداری، همین ارائه گزارش است. یک حسابدار بعد از انجام دادن وظایف خود و رسیدگی به امور حسابداری، میبایست گزارشهای مربوطه را آماده و به مدیران ارشد این اطلاعات حسابداری که از آن به عنوان اطلاعات اقتصادی نیز یاد میکنند، ارائه دهد.

فایل صوتی مقاله را در زیر میتوانید گوش کنید.

مفاهیم اساسی حسابداری

سرفصلهای عمده این علم، یعنی حسابداری، شامل موارد زیر هستند که در این بخش با مفهوم دارایی، داراییهای یک کسب و کار و انواع آن آشنا خواهیم شد.

• دارایی

• بدهی

• سرمایه

• درآمد

• هزینه

• برداشت

دارایی:

تمامی منابعی که در اختیار و مالکیت یک موسسه یا شرکت هستند و ارزش اقتصادی دارند، دارایی نامیده میشود. این داراییها میتواند اموال در اختیار موسسه باشند یا مطالباتی که در پی معاملاتی که انجام دادهاند؛ هر نوع از منابعی که قابلیت تبدیل شدن به پول را دارند یا انتظار میرود در آینده منافعی ایجاد کند که قابلیت تبدیل شدن به پول را داشته باشد، دارایی محسوب میشود.

از داراییها به عنوان منبعی برای ایجاد نقدینگی استفاده میشود، چه دارایی شرکت یا موسسهای کالا باشد، چه ملک باشد چه هر چیز دیگری. از این دارایی میتوان پول کسب کرد و منافعی برای شرکت ایجاد نمود. برخی از این داراییها در شرکتهای مختلف مشهود هستند و برخی دیگر نامشهود.

[irp posts=”15705″ name=”مشخصات فاکتورهای فروش مورد تائید اداره دارایی”]

– دارایی مشهود

همانطور که از اسم این نوع دارایی مشخص است، به داراییهایی مشهود گفته میشود که شما آنها را در موسسه یا شرکت میبینید و ثبت میشوند. ساختمان یا زمین، کالاهای اداری مثل ماشینآلات اداری، رایانهها و … همه جزو داراییهای مشهود هستند.

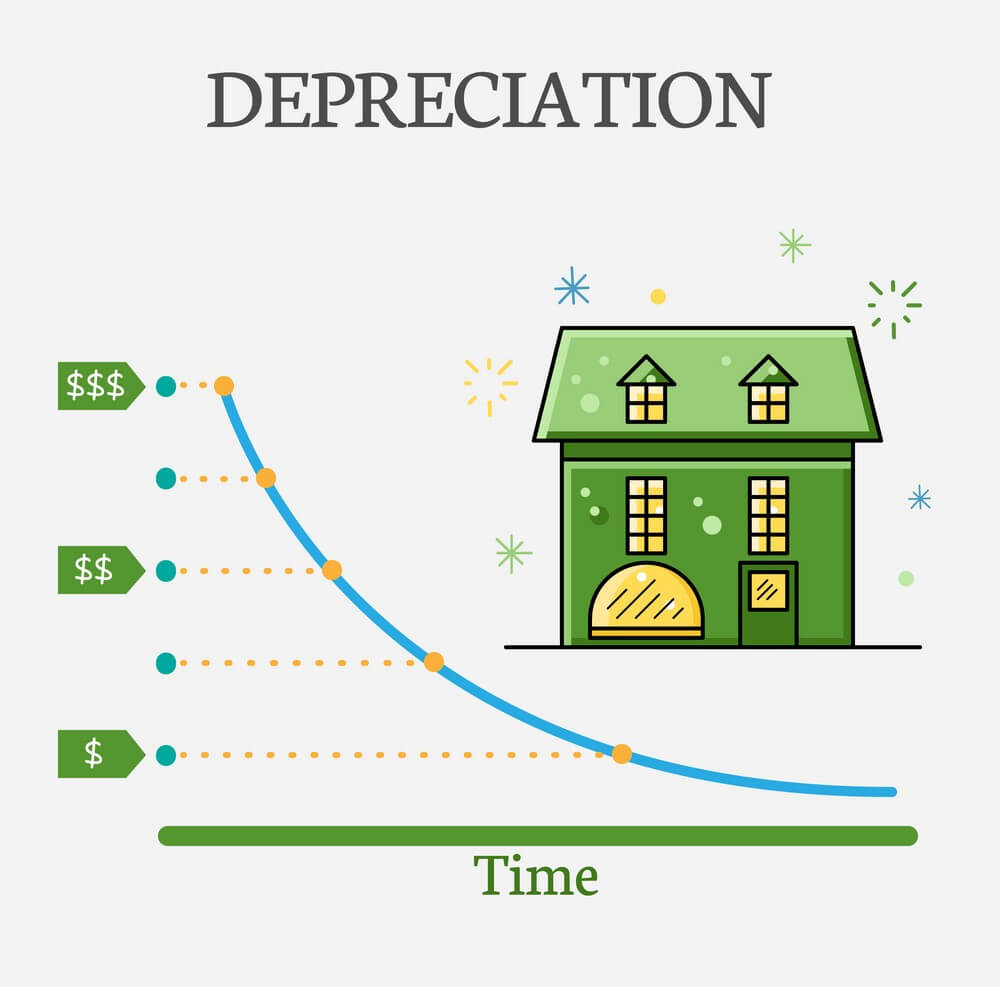

حسابداران با داراییهای مشهود رفتار ویژهای دارند. هزینه خرید این داراییها، مثلا هزینه خرید یک سیستم رایانه شخصی، در همان سال خرید محاسبه نمیشود. در این میان سخن از استهلاک به میان میآید. هزینه داراییهایی با عمر مفید بیش از یک سال، بین این سالها تقسیم میشود و به همه سالهای استفاده از این دارایی تخصیص داده میشود.

استهلاک در حسابداری به این معنی است که اگر هزینه تهیه یک دارایی در لحظه اول 100 میلیون تومان است و عمر پیشبینی شده این دارایی، 5 سال است، باید در سال اول در دفاتر مالی، ارزش دارایی 100 میلیون تومان ثبت شود و در این 5 سال، هر سال به مبلغ استهلاک از میزان ارزش اولیه دارایی کاسته شود. یعنی هزینه ناشی از به کارگیری این دارایی در طول عمر آن شناسایی و در حسابهای موسسه یا شرکت ثبت شده است. در این استهلاک هزینه فروش آن کالا در سال آخر عمر آن نیز محاسبه میشود.

– دارایی نامشهود

داراییهای که با چشم دیده نمیشوند و غیرفیزیکی هستند، جزو این دسته قرار میگیرند. داراییهای نامشهود دقیقا نقطه مقابل دارایی مشهود هستند.

سرقفلی، برند و شهرت آن، علامتهای تجاری، حق ثبت اختراع، نام تجاری، قراردادها، مالکیتهای فکری و … که ماهیت فیزیکی ندارند، داراییهای نامشهود یک موسسه یا شرکت به حساب میآیند. این داراییها، بسته به نوع قراردادهای شرکت یا کسب و کار، برای مدت محدود یا نامحدودی در اختیار یک کسب و کار و شرکت یا موسسه است، اما بدون در نظر گرفتن این زمان، اگر در طول سال مالی، این داراییهای نامشهود در اختیار شرکت باشد، میتوان آنها را جزو دارایی برشمرد.

این داراییها میتوانند نشاندهنده ارزشمند بودن یا نبودن یک شرکت باشد و در شکست یا موفقیت شرکت نیز نقش مهمی دارد. مثلا قدرت برند کوکاکولا ارزش آن را ساخته است، ارزش داراییهای فیزیکی آن به اندازه ارزش بالای برند این کارخانه نیست و این ارزش برند کوکاکولا که به مرور به دست آمده است، تاثیر مستقیم روی فروش و سود خالص کارخانه کوکاکولا دارد.

– دارایی جاری

تمامی داراییهایی که در طول یک سال مالی امکان تبدیل شدن به پول نقد را دارند، دارایی جاری نامیده میشوند. این نوع از دارایی بخشی از حسابهای ترازنامه مالی شرکت یا موسسه محسوب میشوند. پولهای نقد شرکت، اوراق بهادار که قابل خرید و فروش هستند، هزینههای پرداخت شده، داراییهای نقدشونده، حسابهای دریافتنی، فهرست موجودیهای شرکت و هر چیز دیگری که بتوان هر لحظه آنها را تبدیل به پول نقد کرد، جزو داراییهای جاری محسوب میشود.

این نوع داراییها در شرکتها و کسب و کارها، دارایی مهمی هستند، چرا که دارایی جاری منبعی برای تامین منابع مالی و هزینههای روزانه شرکت، محسوب میشوند. این دارایی جاری که به عنوان حسابهای جاری نیز شناخته میشوند، میتواند از کالا یا محصول تولیدی کسب و کار باشند تا پول نقد و ارز.

ترازنامه در شرکت ها و موسسات

در ترازنامههای شرکت یا موسسه، داراییهای جاری شرکت که نقد هستند یا به سهولت قابلیت تبدیل شدن به پول نقد را دارند، ثبت شده و نمایش داده میشوند. داراییهایی که در طول یک سال مالی به پول نقد تبدیل نشوند، جزو داراییهای جاری به حساب نمیآیند و در ترازنامه مالی نیز ذکر نخواهند شد. این داراییها با نام داراییهای غیرجاری یا داراییهای بلندمدت یک کسب و کار شناخته میشوند.

زمینها، داراییهای نامشهود، امکانات و تجهیزات، از جمله این داراییها هستند که میتوان آنها را در دسته داراییهای بلندمدت شمرد، چرا که قابلیت نقدشوندگی به راحتی ندارند و نمیتوان به سرعت آنها را به پول تبدیل کرد، البته این نوع داراییها به نوع کسب و کار شرکت و کسب و کار نیز بستگی دارد.

حسابها و فاکتورهایی نیز که میبایست تبدیل به پول نقد شوند ولی هنوز موعد آنها نرسیده است، در صورتی که در طول سال مالی به وجه نقد تبدیل شوند، جزو داراییهای جاری میتوان محسوبشان کرد. اگر برخی از محصولات، کالاها یا خدمات، به شکل اعتباری به فروش رسیده باشند، قسمتی از پول آن در مدت زمان طولانیتری بازخواهد گشت، که این مدل فروش در گزارشهای مالی تحت عنوان حسابهای مشکوکالوصول ذکر میشود و از حسابهای دریافتنی شرکت کم خواهد شد.

در صورتی که یک کالا، محصول یا خدمت پیش فروش شده باشد، پیش پرداخت آن نیز به عنوان داراییهای جاری کسب و کار در ترازنامههای مالی ثبت میشود، چرا که این پیش پرداخت یا وجه نقد بوده یا قابلیت تبدیل شدن به وجه نقد را دارد. این پیش پرداخت در طول سال مالی مستهلک خواهد شد و حسابهای مربوط به آن به هزینه تبدیل خواهد شد.

ادامه دارد..

منبع: https://www.accounting.com/