داده های اقتصادی یک واحد تجاری برای این که راحت تر تجزیه و تحلیل شوند و قابلیت مقایسه با سایر واحدهای تجاری را نیز داشته باشند، در یک قالب خاصی تهیه می شوند که از آن به «صورت های مالی» یاد می شود. در این مقاله از گروه نرم افزار حسابداری محک به به بررسی صفر تا صد تهیه صورتهای مالی می پردازیم.

صورت مالی چیست؟

در پاسخ به اینکه باید گفت : صورتهای مالی گزارشات درونسازمانی یا برونسازمانی هستند که توسط شرکتهای خصوصی یا نیمهخصوصی ارائه میشود و در بردارنده جزئیات فعالیت اقتصادی سازمان یا واحد اقتصادی مانند سود و زیان، هزینهها، حقوق صاحبان سهام و مواردی از این قبیل میباشد.

صورتهای مالی گزارشهای استانداردی از وضعیت مالی شرکت در یک دوره مشخص هستند که توسط هیئت مدیره شرکتها یا افرادی که هیئت مدیره تعیین میکند، نگاشته میشوند. صورتهای مالی اغلب توسط سازمانهای دولتی، حسابداران، شرکتها و غیره برای اطمینان از صحت و برای اهداف مالیاتی، تامین مالی یا سرمایهگذاری حسابرسی میشوند.

ضرورت استفاده از صورتهای مالی

سرمایه گذاران و تحلیلگران مالی برای تجزیه و تحلیل عملکرد یک شرکت و پیش بینی آینده قیمت سهام شرکت به دادههای مالی تکیه میکنند. یکی از مهمترین منابع دادههای مالی قابل اعتماد و حسابرسی شده، گزارش سالانه است که حاوی صورتهای مالی شرکت است.

صورتهای مالی این امکان را به ما میدهند که اطلاعات خلاصه شده و یا طبقه بندی شده درباره ی وضعیت و عملکرد مالی، انعطاف پذیری واحد تجاری و … را به راحتی داشته باشیم و به گونه ای این مباحث و مطالب را ارائه دهیم که برای اهل فن سودمند و قابل تجزیه و تحلیل باشد.

استانداردهای مربوط به صورتهای مالی

قواعد و چارچوبهای جهانی این استاندارد توسط سازمان بین المللی FASB که در ایالات متحده قرار دارد تهیه میشود. در کشور ما اما این قواعد توسط سازمان حسابرسی کشور نگاشته شده و در قالب اولین استاندارد حسابداری عرضه شده که آن را به صورت مجزا در مقالهای دیگر بررسی خواهیم کرد.

ارکان صورتهای مالی

هر صورت مالی از چند بخش تشکیل شده که سرفصلهای آن عبارت است از:

- صورت سود و زیان

- ترازنامه

- صورت جریان وجه نقد

- صورت سود و زیان جامع

- یادداشت های اضافی

در ادامه هر کدام از این بخشها را به صورت مختصر توضیح خواهیم داد:

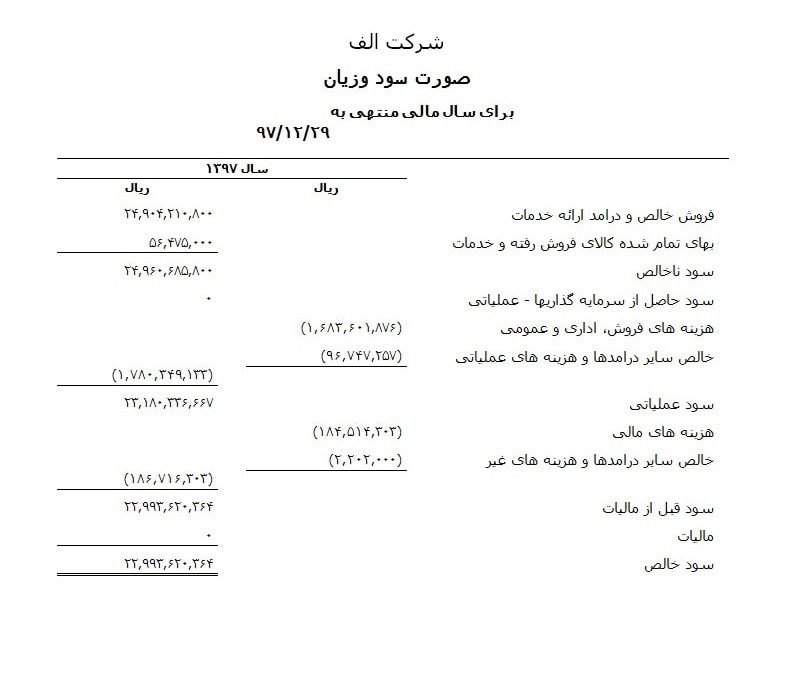

الف. صورت سود و زیان

صورت حسابی که عملکرد مالی شرکت را در یک بازه زمانی خاص اندازهگیری میکند، صورت حساب سود و زیان گفته میشود. این صورت حساب با ارائه خلاصهای از اینکه کسبوکارها چگونه درآمدها و هزینههای خود را از طریق فعالیتهای عملیاتی و غیرعملیاتی کسب میکنند، محاسبه میشود.

محاسبهی سود و زیان در دو روش تک مرحلهای و دو مرحلهای انجام میشود که در مقالهای مجزا بدان خواهیم پرداخت؛ اما اجمالاً باید دانست که روش محاسبهی صورت سود و زیان از تفریق درآمدهای یک دوره با هزینههای همان دوره صورت میگیرد که اگر حاصل این تفریق، مثبت بود، یعنی شرکت سود آوری داشته و اگر حاصل تفریق منفی شد، یعنی شرکت ضرر کرده است.

صورتهای سود و زیان از اجزای زیر تشکیل میشوند:

- درآمد یا میزان فروش (آن چیزی است که یک واحد تجاری به خاطر فروش محصول یا ارائه خدمات خود به دست میآورد).

- سایر درآمدها (فعالیتهای فرعی مؤسسه در این جایگاه قرار میگیرد؛ مانند فروش مواد غذایی در یک مؤسسه آموزشی).

- بهای تمام شده ی کالاهای فروش رفته (بهای تمام شده کالای فروخته شده نشان دهنده هزینههای مستقیم مرتبط با تولید و فروش محصولات است).

- هزینههای توزیع و پخش (هزینههایی مانند بازاریابی و … که در راستای ارائهی کالا یا خدمت از فروشنده به مشتری صورت میگیرد).

- هزینههای اداری (مانند هزینههای مدیریت و پشتیبانی که مستقیماً جزو هزینههای رسمی شرکت محسوب نمیشود؛ گاهی اوقات استهلاک هم ذیل همین هزینهها محسوب میشود؛ اما عدهای هم آن را اینجا مطرح نمیکنند).

- هزینههای مالی (غالباً بهرهی وامهای دریافتی را شکل میدهد).

- مالیات بر درآمد (هزینهی مالیاتهای معوق، مالیاتهای دوره قبل و برآوردی دورهی فعلی همگی زیر مجموعهی مالیات بر درآمد محسوب میشوند).

- هزینهی استهلاک (استهلاک به هزینههای غیر نقدی گفته می شود که حسابداران آن را ابداع نموده و مهمترین کاربرد آن، کاهش میزان مالیات پرداختی توسط شرکت است).

لازم به ذکر است استهلاک در حسابداری یک معیار کلی برای شناسایی و تخصیص هزینه لازم برای تعمیر یا تعویض داراییهای ثابت در طول عمر مفیدشان میباشد.

نکته. در انتهای توضیحات مربوط به صورت سود و زیان لازم است تا آشنایی اجمالی با انواع سود داشته باشیم. ما سه نوع سود داریم:

- سود ناخالص؛ سود ناخالص حاصل تفریق هزینهی تمام شدهی کالا از پولی است که در ازای فروش دریافت شده است؛ یعنی ⌈سود ناخالص = هزینه تمامشده کالا – میزان فروش کالا⌉

- سود عملیاتی؛ سود عملیاتی حاصل تفریق هزینه استهلاک و هزینههای عملیاتی از سود ناخالص است؛

یعنی ⌈سود عملیات= (هزینه استهلاک + هزینههای عملیاتی) – سود ناخالص⌉

- سود خالص؛ سود خالص زمانی محاسبه میشود که مالیات و هزینههای غیر عملیاتی از سود عملیاتی کسر شده و درآمدهای غیر عملیاتی نیز بدان اضافه شود؛ یعنی

⌈سود خالص = (مالیات + هزینههای غیرعملیاتی) – درآمدهای غیرعملیاتی + سود عملیاتی⌉

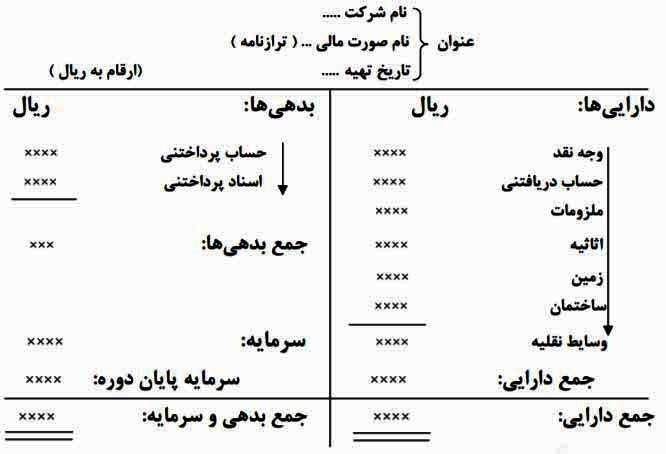

ب. تزارنامه

ترازنامه یکی از صورتهای مالی اساسی است که وضعیت مالی یک شخصیت حسابداری (شخصیت گزارشگر) را در یک زمان مشخص نشان میدهد؛ که باید توسط یک نهاد حسابرسی تهیه گردد.

ترازنامه به زبان ساده مشخص می کند که یک مؤسسه چه میزان دارایی دارد: زمین، ساختمان، اثاثه، وجه نقد در صندوق و… همگی میزان دارایی مؤسسه را نشان میدهند. بدهکاران به شرکت نیز جز داراییهای شرکت محسوب میگردند. زیرا بدهکاران نیز در نهایت با پرداخت پول به صندوق شرکت یا پرداخت های از نوع دیگر (چک و…) موجب افزایش دارایی شرکت میگردند.

اقلام مهم تراز نامه شامل موارد زیر است:

- دارایی ها

- بدهی ها

- حقوق صاحبان سهام

نکته. سه نوع سهام در ترازنامه بررسی می شود:

- سهام عادی

- سهام ممتاز

- سهام خزانه

توضیحات مربوط به هر کدام در مقاله ای مجزا خواهد آمد.

- دارایی های جاری که شامل موارد زیر می گردد:

- وجه نقد یا معادل وجه نقد

- حساب های دریافتنی تجاری

- موجودی کالا

- بدهی های جاری که شامل موارد زیر می گردد:

- حساب های پرداختنی

- اسناد پرداختنی و بخش جاری بدهی بلند مدت

- پیش دریافت درآمد

- دارایی های غیر جاری که شامل دو مورد مهم زیر می شود:

- اموال، ماشین آلات و تجهیزات

- دارایی های نامشهود

- بدهی های غیر جاری که شامل وام های بلند مدت می شود.

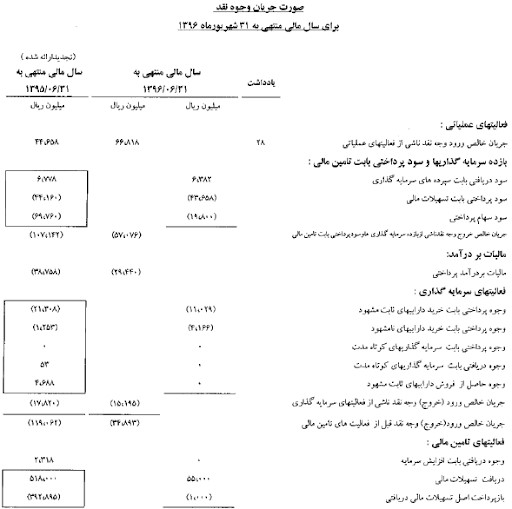

پ. صورت جریان وجه نقد

در حسابداری مالی به یک صورت مالی که حاوی گزارش جریان نقدینگی در فعالیتهای عملیاتی، مالی و سرمایهگذاری ترازنامه یک شرکت است، صورت جریان وجوه نقد اطلاق میگردد.

صورت جریان وجوه نقد به ما نشان میدهد که چه مقدار وجه نقد در طی دوره ی حسابداری در یک سازمان ایجاد و مصرفشده است و نیز آنها را برحسب نوع فعالیت سازمان طبقه بندی میکند.

در کشور عزیز ما ایران، صورت جریان وجوه نقد 5 دسته ی اصلی دارد:

- جریانات نقدی به خاطر فعالیتهای عملیاتی

- جریانات نقدی به خاطر بازده سرمایهگذاریها و سود پرداختی بابت تأمین مالی

- جریانات نقدی به خاطر مالیات بر درآمد

- جریانات نقدی به خاطر فعالیتهای سرمایهگذاری

- جریانات نقدی به خاطر فعالیتهای تأمین مالی

البته این مسئله در استانداردهای بین المللی حسابداری قالبی دیگر دارد که در سرفصل های زیر خلاصه می شود:

- جریانات نقدی به خاطر فعالیتهای عملیاتی

- جریانات نقدی به خاطر فعالیتهای سرمایهگذاری

- جریانات نقدی به خاطر فعالیتهای تأمین مالی

صورت جریان نقدی هم برای خود شرکت و هم برای حسابرسان چگونگی خرج واحد اقتصادی را مشخص میکند. همچنین نشان می دهد که این سرمایه چگونه وارد کسب و کار شده و چه فرآیندی را دنبال میکند.

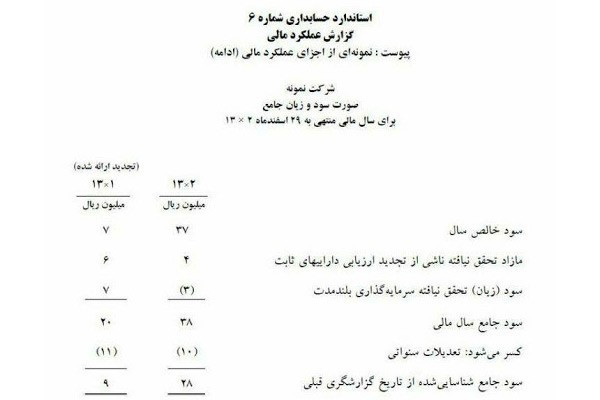

ت. صورت سود و زیان جامع

صورت سود و زیان جامع با هدف ارائه کلیه درآمدها و هزینه های شناسایی شده ی یک دوره ی مالی ارائه میشود و اقلام زیر را شامل میشود:

- سود خالص دوره ی جاری

- سایر درآمدها و هزینه های شناسایی شده به تفکیک

- تعدیلات سالانه

دو نکته ی مهم

- ﺳﺎﻳﺮ ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺷﻨﺎﺳﺎﻳﻲ ﺷﺪﻩ موارد زیر را تشکیل می دهد:

a. دﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺗﺤﻘﻖ ﻧﻴﺎﻓﺘﻪ ﻧﺎﺷﻲ ﺍﺯ ﺗﻐﻴﻴﺮﺍﺕ ﺍﺭﺯﺵ ﺩﺍﺭﺍﻳﻴ ﻬﺎ ﻭ ﺑﺪﻫﻴ ﻬﺎﻳﻲ ﻛﻪ ﺍﺳﺎﺳﺎً ﺑﻪ ﻣﻨﻈﻮﺭ ﻗﺎﺩﺭ ﺳﺎﺧﺘﻦ ﻭﺍﺣﺪ ﺗﺠﺎﺭﻱ ﺑﻪ ﺍﻧﺠﺎﻡ ﻋﻤﻠﻴﺎﺕ ﺑﻪ ﻧﺤﻮ ﻣﺴﺘﻤﺮ ﻧﮕﻬﺪﺍﺭﻱ ﻣﻲﺷـﻮﺩ ﻭ ﺑﻪ ﻣﻮﺟﺐ ﺍﺳﺘﺎﻧﺪﺍﺭﺩﻫﺎﻱ ﺣﺴﺎﺑﺪﺍﺭﻱ ﻣﺮﺑﻮﻁ، ﻣﺴﺘﻘﻴﻤﺎً ﺑﻪ ﺣﻘـﻮﻕ ﺻﺎﺣﺒﺎﻥ ﺳﺮﻣﺎﻳﻪ ﻣﻨﻈﻮﺭ ﻣﻲﺷﻮﺩ (ﺍﺯ ﻗﺒﻴﻞ ﺩﺭﺁﻣﺪﻫـﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﻧﺎﺷﻲ ﺍﺯ ﺗﺠـﺪﻳـﺪ ﺍﺭﺯﻳﺎﺑﻲ ﺩﺍﺭﺍیی هاﻱ ﺛﺎﺑﺖ ﻣﺸﻬﻮﺩ).

b. ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻳﻲ ﻛﻪ ﻃﺒﻖ ﺍﺳﺘﺎﻧﺪﺍﺭﺩﻫﺎﻱ ﺣﺴﺎﺑﺪﺍﺭﻱ ﺑﻪ ﺍﺳﺘﻨﺎﺩ ﻗﻮﺍﻧﻴﻦ ﺁﻣﺮﻩ ﻣﺴﺘﻘﻴﻤﺎً ﺩﺭ ﺣﻘﻮﻕ ﺻﺎﺣﺒﺎﻥ ﺳﺮﻣﺎﻳﻪ ﻣﻨﻈﻮﺭ ﻣﻲﺷﻮﺩ (ﺍﺯ ﻗﺒﻴﻞ ﻣﺎﺑﻪﺍﻟﺘﻔﺎﻭﺗ ﻬﺎﻱ ﺣﺎﺻﻞ ﺍﺯﺗﺴﻌﻴﺮ ﺩﺍﺭایی ها ﻭ بدهی هاﻱ ﺍﺭﺯﻱ ﻣﻮﺿﻮﻉ ﻣﺎﺩﻩ ۱۳۶ ﻗﺎﻧﻮﻥ ﻣﺤﺎﺳﺒﺎﺕ ﻋﻤﻮﻣﻲ). - تفاوت بین صورت سود و زیان و صورت سود و زیان جامع. ﺍﺯ ﺁﻧﺠﺎ ﻛﻪ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺩﺭ ﺑﺮﮔﻴﺮﻧﺪﻩ ﻛﻠﻴﻪ ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺷﻨﺎﺳﺎﻳﻲ ﺷﺪﻩ، ﺍﻋﻢ ﺍﺯ ﺗﺤﻘﻖ ﻳﺎﻓﺘﻪ ﻭ ﺗﺤﻘﻖ ﻧﻴﺎﻓﺘﻪ ﺍﺳﺖ، ﺳﻮﺩ ﻳﺎ ﺯﻳﺎﻥ ﺧﺎﻟﺺ ﺩﻭﺭﻩ ﻣﺎﻟﻲ ﺑﻪ ﻋﻨﻮﺍﻥ ﺍﻭﻟﻴﻦ ﻗﻠﻢ ﺩﺭ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺍﻧﻌﻜﺎﺱ ﻣﻲﻳﺎﺑﺪ. یعنی این که ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺩﻭﺭﻩ، ﻳﻜﻲ ﺍﺯ ﺍﻗﻼﻡ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺭﺍ ﺑﻪ ﺗﻔﺼﻴﻞ ﻧﺸﺎﻥ ﻣﻲﺩﻫﺪ ﻭ ﺳﺎﻳﺮ ﺩﺭﺁﻣﺪﻫﺎ ﻭ ﻫﺰﻳﻨﻪﻫﺎﻱ ﺷﻨﺎﺳﺎﻳﻲ ﺷﺪﻩ، ﺑﻪﻃﻮﺭ ﺟﺪﺍﮔﺎﻧﻪ ﺩﺭ ﺻﻮﺭﺕ ﺳﻮﺩ ﻭ ﺯﻳﺎﻥ ﺟﺎﻣﻊ ﺍﻧﻌﻜﺎﺱ ﻣﻲﻳﺎﺑﺪ. (در واقع صورت سود و زیان زیر مجموعه صورت سود و زیان جامع است)!

ت. یادداشت های اضافی

در این بخش قرار است توضیحاتی ارائه شود تا بخش هایی از مراحل قبل که ابهام دارند و به درستی تجزیه و تحلیل نمی شوند، قابلیت تجزیه و تحلیل پیدا کنند.

برخی برای توضیحات اضافی مراحل زیر را بر شمرده اند:

- تاریخچه فعالیت های واحد تجاری

- مبنای تهیه صورت های مالی

- خلاصه مهم ترین رویه های حسابداری که شامل دو سرفصل مهم می گردد:

- مبانی اندازه گیری مورد استفاده در تهیه و تنظیم صورت های مالی

- تمامی رویه های حسابداری لازم برای درک مناسب صورت های مالی

- اطلاعات تکمیلی درباره اقلام ارائه شده در صورت های مالی اساسی

- اطلاعات مربوط به اقلام شناسایی نشده در صورت های مالی اساسی (بدهی های احتمالی و تعهدات سرمایه ای)

- رویدادهای بعد از تاریخ ترازنامه

- معاملات با اشخاص وابسته

در رابطه با توضیحات اضافی توجه به چند نکته ضروری است:

الف) بیان این موضوع که صورت هاي مالي برمبنای استانداردهاي حسابداري تهيه شده است (و اگر جایی خلاف آن انجام شده باید توضیحات متناسب با آن ارائه شود).

ب) رويه هاي حسابداري اعمال شده در خصوص معاملات و رويدادهاي با اهميت.

ج) مواردي كه افشاي آن ها طبق استانداردهاي حسابداري الزامي شده و در بخش ديگري از صورت هاي مالي ارائه نشده است.

د) موارد ديگري كه در صورت هاي مالي اساسي ارائه نشده است، ليكن افشاي آن ها براي ارائه مطلوب صورت های مالی ضرورت دارد.

اصول اخلاقی حاکم بر صورت های مالی

تنظیم کنندگان صورت های مالی باید دقت داشته باشند که موارد زیر حتماً در فعالیت شان وجود داشته باشد:

صورت های مالی باید منصفانه باشد.

بین دوره های مالی، یکنواختی وجود داشته باشد و اگر چنین چیزی نیست، حتماً در توضیحات اضافی دوره های جدید نسبت به آن تصریح شود.

درتحقیق در مورد صورت های مالی نباید تحریف هایی وجود داشته باشد که بر تصمیمات کسانی که از این صورت ها استفاده می کنند اثر بگذارد.

اطلاعات درج شده در صورت های مالی به گونه ای باشد که بتوان آن را با صورت های مالی دوره های قبل مقایسه نمود.

اگرچه صورت های مالی اطلاعات زیادی را در مورد یک شرکت ارائه میدهند، اما محدودیتهایی نیز دارند. این صورت ها قابل تفسیر هستند و در نتیجه، سرمایه گذاران مختلف اغلب نتیجه گیریهای بسیار متفاوتی در مورد عملکرد مالی یک شرکت میکنند.

هنگام تجزیه و تحلیل صورتهای مالی، برای تعیین اینکه آیا روندی وجود دارد یا خیر باید گزارشات چندین دوره را با هم مقایسه کنید. همچنین صورت های مالی یک شرکت را با همتایان خود در همان صنعت مورد بررسی و مقایسه قرار دهید.

محک، همکار شما در ارائهی استاندارد صورتهای مالی

محاسبات صورت های مالی کاری بسیار پیچیده بوده و در صورتی که حسابداران دقت کافی را در این زمینه به خرج ندهند، احتمال خطا و اشتباه وجود دارد. در همین راستا نرم افزار صورتهای مالی خطای انسانی را به حداقل رسانده و دقت و سرعت محاسبات صورت های مالی را افزایش دهند.

نرم افزار حسابداری محک با ارائه ی خدمات مربوط به ارائه ی صورت های مالی مطابق با استانداردهای ملی و بین المللی صورت های مالی، به شما کمک می کند تا داده های اقتصادی خود را با کمترین اشتباه و در زمانی کوتاه جمع آوری نموده و در مجامع رسمی و دولتی ارائه کنید.

فایل صوتی مقاله را در زیر گوش دهید