چکیده

تهیه و بررسی انواع گزارش مالی، لازمهی اِشراف مدیران و صاحبان کسبوکار بر وضعیت و عملکرد مالی شرکت است. گزارشهای مالی کسبوکار را میتوان برای بازههای زمانی مختلف اعم از ماهانه، هفتگی و حتی روزانه تدوین کرد که هر یک از آنها بر شاخصهای متفاوتی متمرکز هستند. اینکه به چه نوعی از گزارشهای مالی نیاز دارید، در وهله نخست به نیازها و اهداف شرکت بستگی دارد. خروجی گزارشهای مالی، علاوه بر آگاهسازی تصمیمگیران و تصمیمسازان از شرایط مالی شرکت، بستری عینی و مبتنی بر واقعیات را برای اخذ تصمیمات استراتژیک در اختیار آنها قرار میدهد.

مقدمه

گزارش مالی بهعنوان یک ابزار کارآمد مدیریتی، نقش بسیار مهمی در پیشرفت یک کسبوکار ایفا میکند. این گزارش که انواع مختلفی دارد، چکیدهای از مهمترین اطلاعات مالی را در اختیار ذینفعان داخلی و خارجی قرار میدهد و مبنایی قابل استناد را برای اخذ تصمیمات مهم فراهم میسازد.

گزارشهای مالی، علاوه بر ارائه بینش روشن درباره وضعیت مالی فعلی شرکت، زمینهای را برای اتخاذ رویکرد مالی فعالانه ایجاد میکنند و میتوانند بر سودآوری بلندمدت مجموعه، تأثیر به سزایی داشته باشند. نظر به اهمیت این نوع گزارشها، در ادامه قصد داریم با نمونههایی از گزارش مالی ماهانه، هفتگی و روزانه بیشتر آشنا شویم.

گزارش مالی ماهانه

گزارش مالی ماهانه بهواسطه پوشش عناصرِ اطلاعاتی موجود در گزارشهای هفتگی و روزانه، درک جامعتری از عملکرد مالی شرکت برای مدیران و تحلیلگران ایجاد میکنند و برای اِعمال تغییرات و تدوین استراتژیهای جدید در بلندت مدت، معیارهای مهمی هستند. در اینجا چند مورد از مهمترین گزارشهای مالی ماهانه را معرفی و تشریح میکنیم.

مدیریت نقدینگی و شاخصهای کلیدی آن

با استناد به این گزارش مالی ماهانه، میتوانید یک بینش کلی از وضعیت نقدینگی و جریانهای نقدی شرکت کسب کنید. این گزارش، اطلاعات ارزشمندی را از جنبههای مختلف در اختیارتان قرار میدهد:

1. نسبت جاری: این نسبت، شاخص اصلی سلامت مالی کسبوکار در کوتاهمدت است و نشان میدهد که آیا شرکت از عهده بازپرداختِ بهموقع تعهدات مالیاش برمیآید یا نه؟ این شاخص از تقسیم موجودی نقدی و حسابهای دریافتنی بر بدهیها و حسابهای پرداختنی محاسبه میشود و در حالت ایدهآل باید بیشتر از 1 باشد.

2. نسبت گردش حسابهای پرداختنی: این شاخص نشان میدهد که کسبوکار شما صورتحسابهای ارسالی از سوی تأمینکنندگان و سایر شرکای تجاری را با چه سرعتی پرداخت میکند؟ این شاخص همچنین تعداد دفعاتی را که کسبوکار شما میتواند حسابهای پرداختنیاش را طی یک بازه زمانی خاص تسویه کند، نشان میدهد.

بهعنوان مثال، اگر شرکت در سال به میزان 1 میلیارد تومان کالا بخرد و میانگین حسابهای پرداختنی آن، 200 میلیون تومان باشد، نسبت گردش حسابهای پرداختی از تقسیم این دو عدد بر هم، برابر با 5 خواهد بود. بالاتر بودن این نسبت به تأمینکنندگان، اعتباردهندگان و سایر بستانکاران نشان میدهد که شرکت شما سرعت و توانمندی بیشتری در بازپرداخت صورتحسابها دارد.

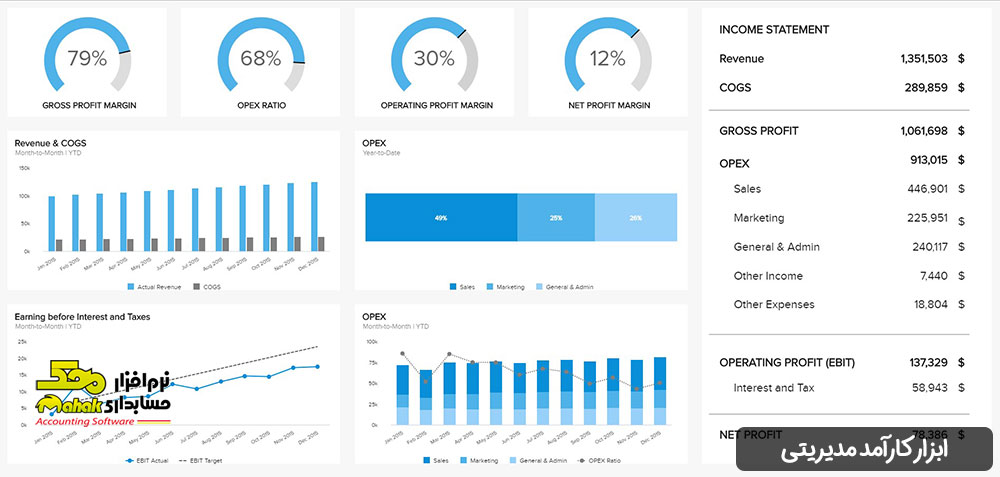

گزارش سود و زیان و شاخصهای کلیدی آن

این گزارش مالی، یک نمای کلی را از صورتحساب درآمد شرکت شامل درآمد کسبشده تا سود خالص نهایی نشان میدهد و شامل شاخصهای مختلفی است که برخی از آنها عبارتاند از:

1. حاشیه سود عملیاتی: با استفاده از این شاخص در گزارش سود و زیان، میتوانید متوجه شوید که شرکت به ازای خرج هر واحدِ پولی (تومان، دلار و …) چقدر سود ایجاد میکند؟ این شاخص را با نام درآمد قبل از بهره و مالیات یا بهاختصار، EBIT هم میشناسند. حاشیه سود عملیاتی، درواقع بازتابی از میزان سودآوری مدل کسبوکارتان است و باقیماندهی درآمدتان را بعد از پرداخت هزینههای عملیاتی نشان میدهد. این شاخص، مؤلفههایی مثل درآمد ناشی از سرمایهگذاری و همینطور آثار مالیاتی را شامل نمیشود.

2. نسبت هزینه عملیاتی: این گزارش مالی، از طریق مقایسه هزینههای عملیاتی و درآمد کل، کارایی عملیاتی کسبوکارتان را نشان میدهد. بهطورکلی هر چقدر هزینههای عملیاتی کمتر باشد، سودآوری کسبوکار بیشتر است. این شاخص، مبنای مناسبی را برای مقایسه سودآوری مشاغل مختلف فراهم میکند.

3. حاشیه سود خالص: این شاخص در گزارش مالی شرکت، سود واقعی کسبوکارتان را بعد از کسر هزینههای عملیاتی، بهره و مالیات و تقسیم آن بر درآمد کل، نشان میدهد. مدیران و تحلیلگران، علاقه و توجه خاصی به این شاخص دارند و طبیعتاً هر چه میزان حاشیه سود خالص بیشتر باشد، شرکت وضعیت مطلوبتری دارد.

گزارش عملکرد مالی و شاخصهای کلیدی آن

این گزارش مالی، ضمن ارائه یک نمای کلی از شاخصهای اصلی ترازنامه، میزان کارایی استفاده از سرمایه را نشان میدهد و میتواند شامل شاخصهای زیر باشد:

1. بازده دارایی (ROA): این شاخص نشان میدهد که کسبوکار شما با توجه به میزان کل دارایی، چقدر سودآور است؟ دارایی، شامل بدهی و سرمایه است. ROA معیاری مهم و قابل استناد مخصوصاً برای سرمایهگذاران بالقوه محسوب میشود زیرا به آنها نشان میدهد که مدیریت در استفاده از داراییهای شرکت برای ایجاد درآمد، چقدر کارآمد عمل میکند؟

2. بازده حقوق صاحبان سهام (ROE): با استفاده از این شاخص میتوانیم میزان سود خالصی را که شرکت برای سهامداران ایجاد میکند، محاسبه کنیم. از ROE برای مقایسه سودآوری بین مشاغل مختلفی که در یک صنعت مشابه فعالیت دارند، استفاده میشود. برای محاسبه ROE باید درآمد خالص شرکت را بر سهم سهامداران (از سرمایهگذاری در شرکت) تقسیم کنیم.

گزارش مالی هفتگی

گزارش مالی هفتگی همانطور که از نامشان پیداست، بهصورت هفتگی تهیه و ارزیابی میشود و به شما در نظارت بر فعالیتهای مالی کوتاهمدت شرکت کمک میکنند. گزارش دریافتها و پرداختهای نقدی یکی از مهمترین انواع گزارش مالی هفتگی محسوب میشوند.

گزارش دریافتها و پرداختهای نقدی عملیاتی و شاخصهای کلیدی آن

بودجهبندی و ایجاد صورتهای درآمدی، فرایندهایی هستند که در آنها از گزارش دریافتها و پرداختهای نقدی استفاده میشود. مهمترین شاخصهای مندرج در این گزارش عبارتاند از:

1. گزارش جریان نقدی: این شاخص به بیان ساده، تغییرات پولی یا همان وجوه نقد را نشان میدهد و با استفاده از آن میتوان حوزههایی را که در طول هفته، منشأ ایجاد یا خرج وجوه نقد بودهاند، شناسایی کرد.

این گزارش سه بخش اصلی دارد:

- فعالیتهای عملیاتی: این شاخص، میزان جابهجایی وجوه نقدِ مرتبط با انجام فعالیتهای عملیاتی یک کسبوکار را که بر جریان خالص وجوه نقد تأثیر میگذارد، میسنجد.

- فعالیتهای تأمین مالی: این شاخص، تغییرات نقدینگی را که بهواسطه انجام فعالیتهایی مثل پرداخت سود سهام برای شرکت ایجاد میشوند، ردیابی میکند.

- فعالیتهای سرمایهگذاری: آن دسته از تغییرات نقدینگی که به دلیل سرمایهگذاریهای بلندمدت مثل خرید یا فروش یک دارایی ایجاد میشوند، با استفاده از این شاخص مورد بررسی قرار میگیرند.

2. فعالیتهای عملیاتی: این گزارش مالی، کلیه فعالیتهای هفتگی یک کسبوکار را که بر جریان نقدینگی تأثیر میگذارند، نشان میدهد. فروش محصولات، وجوه پرداختی به کارکنان یا پرداخت صورتحساب تأمینکنندگان نمونههایی از این دست فعالیتها محسوب میشوند. برای گزارش فعالیتهای عملیاتی از دو روش استفاده میشود:

- روش مستقیم: در این روش، دادهها از منابع اصلی جریانهای نقدی ورودی و خروجی به دست میآیند و جمع جبری اعداد بهدستآمده از این دو جریان، معادل با جریان نقد عملیاتی (OCF) است.

- روش غیرمستقیم: در این روش، مبتنی بر استفاده از درآمد خالص است و در آن از طریق تعدیل عوامل دخیل در محاسبه درآمد خالص که بر جریان نقدی تأثیری ندارند، OCF را محاسبه میکنیم.

3. حاشیه سود ناخالص: حاشیه سود ناخالص در گزارش مالی، از طریق تقسیم کل درآمد فروش به کسر بهای کالای فروختهشده بر کل درآمد فروش به دست میآید. این شاخص کلیدی، درواقع معیاری برای سنجش میزان بهرهوری تولید است. توجه داشته باشید که بهای کالای فروش رفته، فقط شامل هزینههای مستقیم تولید کالا مثل مواد اولیه و نیروی کار است و هزینههایی مثل توزیع و اجاره جزء آن محسوب نمیشوند. بهعنوانمثال حاشیه سود ناخالص 30 درصدی به این معناست که شرکت به ازای هر 10 هزار تومان فروش، 3 هزار تومان عایدی دارد. ردیابی این شاخص بهصورت هفتگی کمکتان میکند تا بر میزان رشد درآمد، نظارت داشته باشید. بهطور خاص، این شاخص برای شرکتهایی که در راستای افزایش میزان فروش، دست به تبلیغات کوتاهمدت میزنند، اهمیت بسیار زیادی دارد.

گزارش مالی روزانه

گزارشهای مالی روزانه، اهرمهایی برای ردیابی فعالیتهایی هستند که هرچند یک معیار مالیِ محض محسوب نمیشوند، اما روی وضعیت مالی شرکت تأثیر میگذارند. این نوع گزارش، شما را از کلیه اطلاعات مدیریتی لازم برای ردیابی و سنجش مواردی مثل ردیابی خطاهای احتمالی، تولید داخلی، درآمد ازدسترفته و وضعیت آیتمهای دریافتنی، آگاه میسازد که در اینجا به ارائه توضیحاتی درباره اولین مورد، بسنده میکنیم.

گزارش ردیابی خطاهای احتمالی کارکنان و شاخصهای کلیدی آن

ایجاد و حفظ یک محیط کاری کارآمد و مُولِد و همینطور حصول اطمینان از قدرت تشخیص مغایرتها یا خطاهای احتمالی، مؤلفههای اساسی رشد و پیشرفت یک کسبوکار هستند. وقتی بتوانید بر ساعات کاری و سطح بهرهوری کارکنان شرکت نظارت داشته باشید، میتوانید خطاهای احتمالی را بهسرعت شناسایی و کنترل کنید و از تأثیر منفی آنها بر نتایج مالی روزانه و متعاقباً ماهانه ممانعت به عمل آورید. با استفاده از داشبوردهای مدیریت بلادرنگ میتوانید درباره شاخصهای روزانه زیر اطلاعات مفیدی کسب کنید:

1. عملکرد سازمانی: این شاخص، بر ردیابی و ارزیابی معیارهای اصلی مؤثر بر عملکرد شرکت مثل میزان اضافهکاری یا نرخ غیبت متمرکز است.

2. کیفیت کار: شاخصهای مندرج در این گزارش مثل تعداد خطاها یا نواقص محصول در ارزیابی سطح کیفی عملکرد کارکنان بسیار مفید هستند.

3. کمیت کار: معیارهای مربوط به این گزارش، ناظر بر جنبه کمّی عملکرد کارکنان مثل میزان فروش، تعداد واحد تولیدشده، تعداد پاسخگویی به مشتریان و … هستند. نظارت بر کمیت کار، به شما در شناسایی گلوگاهها یا مشکلات تولید کمک میکند.

سخن آخر

گزارش مالی، انواع مختلفی دارد که ما در این مجال تنگ، تنها به بررسی چند نمونه از آنها پرداختیم. عدم اعتنا به گزارشهای مالی در مدیریت کسبوکار، به راه رفتن در تاریکی میماند! با این رویکرد، بهواسطه عدم آگاهی و بینش کافی، نهتنها به اهدافتان نمیرسید بلکه ممکن است با هر قدم، کسبوکارتان را در معرض خطرات جدی قرار دهید. امور مالی، بیتردید یکی از مهمترین جنبههای کسبوکار شماست که باید با استفاده درست از انواع گزارش مالی، بهطور مستمر و از زوایای مختلف، شاخصهای مرتبط با آن را مورد پایش قرار دهید.