راس گیری چک یک اصطلاح تخصصی در حسابداری است که به زبان ساده با عبارت ” میانگین زمانی ” برابری میکند. در حقیقت به یکسان سازی زمان چند رویداد مانند وصول چک و برداشت آن راس گیری میگویند. در این مقاله از گروه نرم افزاری محک به تعریف این اصطلاح و کاربرد آن میپردازیم.

چک چیست؟

چک برگهای با اعتبار و ارزش قانونی برابر با اسکناس و پول است که برای خرید و فروش در آینده از آن استفاده میکنند. این اعتبار و ارزش به واسطه نوشتن مبلغ بر روی کاغذ چک به آن بخشیده میشود. بر اساس قوانین چک در ایران، چک ها نوشتههایی هستند که به موجب آن، فرد صادر کننده میتواند تمام یا قسمتی از پول ذخیره شده خود در بانک را به شخص دیگری واگذار کند. در فرایند نوشتن چک سه نفر حضور دارند: صادر کننده، دارنده چک و محال علیه که هر یک وظایف خاص خود را دارند.

- صادر کننده چک کیست؟

صادر کننده چک شخصی است که طبق قانون اقدام به صادر کردن چک بر روی برگههای مشخص میکند و دستور پرداخت وجه مشخصی را در مهلت معین میدهد.

- دارنده چک کیست؟

دریافت کننده یا دارنده چک نیز همان شخصی است که چک را به منظور پرداخت به وی صادر شده است و میتواند در مهلت تعیین شده به بانک یا محال علیه مراجعه کرده و وجه مربوط به چک را مطالبه کند.

- محال علیه کیست؟

محال علیه یعنی بانکی که صادر کننده چک نزد آن حساب دارد و موظف است در زمان رویت چک، مبلغ آن را به دارنده چک پرداخت کند.

از انواع چک چه میدانید؟

برخی از مهمترین انواع چک عبارتاند از:

- چک عادی: چک عادی، چکی است که صاحب حساب، آن را در وجه سایر افراد صادر میکند. این نوع از چک ها، اعتبار پرداختی خاصی ندارند و تنها به اعتبار صاحب حساب، میتوان به آنها استناد کرد.

- چک تأیید شده: چکهای تأیید شده به نسبت چکهای عادی از اعتبار پرداختی بالاتری برخوردار هستند. دلیل این اعتبار آن است که بانکها، وجود وجه چک در حساب را تأیید میکنند. به این ترتیب این امکان وجود دارد که حساب صادر کننده را به میزان مبلغ مندرج در چک، جدا و مسدود کرد و به این ترتیب وجه تأیید شده را تنها به دارنده چک، پرداخت کرد.

- چک تضمین شده یا بانکی: این نوع از چک به تقاضای مشتری، توسط بانک صادر میشود. این چک، در وجه خود بانک صادر کننده و یا یکی از شعب همان بانک نوشته خواهد شد. مزیت این چک، تضمین پرداخت وجه، توسط بانک است.

- چک رمز دار یا بین بانکی: چکی است که به تقاضای مشتری، توسط بانک، برای یکی از بانکهای دیگر در سطح کشور، نوشته میشود و در واقع، باعث انتقالات مالی، از حساب بانکی مشتری، به بانک دیگر میگردد. این چک ها همراه با رمز صادر میشوند.

- چک مسافرتی: چک مسافرتی، چکی است که تحت عنوان تراول چک، شناخته میشود. در حقیقت، چکی است که توسط بانک، صادر میشود و مبلغ چک، بر روی آن درج شده است.

- چک سفید امضا: چک سفید امضا، چکی است که توسط صادرکننده، امضا شده است، اما جای نام دارنده، تاریخ چک و سایر موارد، در آن خالی است.

- چک مدت دار: چک مدت دار یا وعده دار، چکی است که امروز، برای مدتی بعد صادر شود و تاریخ صدور و سررسید آن با یکدیگر تفاوت داشته باشند. مثلاً تاریخ صدور چک، 12/ 10/ 1400 باشد اما تاریخ سر رسید چک، 01/02/ 1401 باشد.

راس گیری چک به چه معناست؟

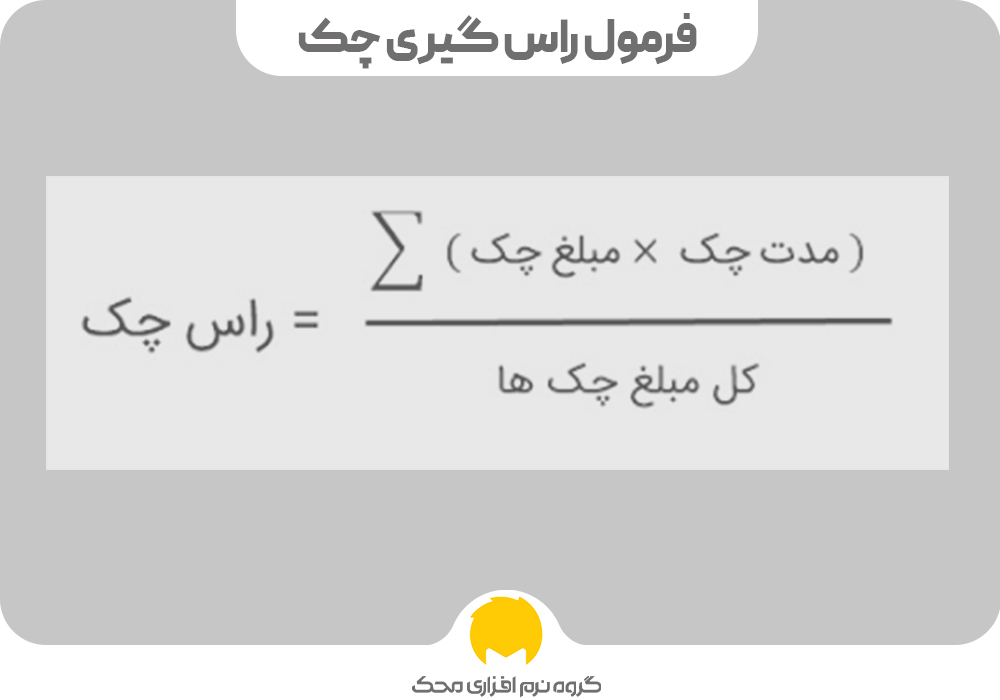

راس گیری چک عبارت است از پیدا کردن یک تاریخ واحد برای تعدادی چک با مبالغ و تاریخهای مختلف.

ممکن است شما بهعنوان یک حسابدار تعدادی چک برای تسویهٔ یک فاکتور دریافت کنید. برای مثال شما فاکتوری دارید به مبلغ 500.000 ریال که مشتری میخواهد آن را طی 3 فقره چک در تاریخهای مختلف و با مبالغ مختلف تسویه کند. این درخواست از طرف مشتری قابل قبول است اما اگر کارفرما از شما بخواهد که تمام تسویههای دریافتی حداکثر چهار ماه بعد از ثبت فاکتور باشد، چه باید کرد؟

در این شرایط، مشتری به شما یک عدد چک نمیدهد که بتوان تاریخ آن را با تاریخ فاکتور مقایسه کرد و نتیجه گرفت که چهار ماه گذشته است یا خیر! آن جا است که عملیات راس گیری چک روی کار میآید. باید راس چک ها را گرفت و مطمئن شد که زمان چک ها از 4 ماه تجاوز نکرده باشد.

کاربرد راس گیری چک چیست؟

راس گیری چک دو کاربرد دارد:

- زمانی که قصد داریم وجه فاکتوری را دریافت کنیم و با مشتری قرارداد میبندیم که وجه فاکتور را مثلاً 30 روزه برای واریز کند. برعکس این موضوع هم صادق است، اگر یک مشتری قرار بوده تا مبلغی را طبق توافق در تاریخ خاصی با شما تسویه کند و اکنون تعدادی چک با مبالغ مختلف و در تاریخهای متنوع به شما داده است، با استفاده از راس گیری میتوانید بدانید که آیا راس مجموع چکهای دریافتی در همان تاریخ توافق شده میباشد یا کمتر و بیشتر شده است.

- زمانی که چک/چکهایی را اصطلاحاً قبل از سررسید تاریخشان تبدیل به پول نقد میکنیم. یعنی چک / چکها را به نوعی به فروش میرسانیم. برای مثال یک چک یا چند چک با تاریخ سررسید آینده در دست داریم و آنها را به یک فرد بازاری میدهیم و پول نقد دریافت میکنیم. در این حالت درصدی از پول را بهعنوان بهره و سود کسر میکنیم.

آموزش نحوه راس گیری چک به زبان ساده

فرض کنید شما 3 فقره چک با مشخصات زیر دریافت کردهاید:

- مبلغ 100.000 ریال به مدت یک ماه از امروز

- مبلغ 250.000 ریال به مدت 3 ماه از امروز

- مبلغ 150.000 ریال به مدت 7 ماه از امروز

تا به اینجا 3 عدد چک در دست داریم با تاریخها و مبالغ متفاوت. برای راس گیر چک باید مراحل زیر را طی کنیم:

(مرحله اول)

ابتدا تعداد روز هر چک رو در مبلغ آن چک ضرب میکنیم یعنی:

1. 100.000 * 30 = 3.000.000

2. 250.000 * 90 = 2.500.000

3. 150.000 * 210 = 31.500.000

(مرحله دوم)

اعداد به دست آمده را با یکدیگر جمع میکنیم یعنی:

3.000.000+22.500.000+31.500.000= 57.000.000

(مرحله سوم)

در آخرین مرحله جمع به دست آمده را بر جمع مبالغ چک ها تقسیم میکنیم:

57.000.000 / 500.000 = 114

نتیجه:

عدد 114 به دست آمده نشان میدهد که مدت راس چک شما 114 روز است و چون 114 روز از 120 روز (چهار ماه) کمتر میباشد شما میتوانید این چک را از مشتری خود قبول کنید.

در واقع راس گیری به شما نشان میدهد که یک چک به مبلغ 500.000 دارید که سر رسید آن 114 روز است.

راس گیری چکهای دریافتی در نرم افزار حسابداری محک

برای این کار 2 روش وجود دارد:

الف – درصورتیکه چکهای دریافتی در نرم افزار ثبت شده است میتوانید وارد منوی عملیات شوید و بخش چکهای دریافتی را باز نمایید.

چکهایی که میخواهید راس آنها را بگیرید انتخاب نمایید و دکمهٔ راس گیری را در زیر نرم افزار بزنید.

ب – درصورتیکه چکهای دریافتی در نرم افزار ثبت نکردهاید، روی صفحه اصلی کلید f12 کیبورد را بزنید تا ماشین حساب باز شود؛ دکمهٔ امکانات ویژه در زیر ماشین حساب را بزنید، وارد تب راس گیری چک ها شوید؛ اطلاعات چکهایی را که میخواهید راس آنها را تهیهٔ نمایید وارد کنید و دکمه راس گیری را بزنید.

یک پاسخ

با سلام ارائه فایل محاسبات حقوق و دستمزد ، کارکرد روزانه ، تسویه حساب پرسنل ، راس گیری چک و فاکتور و کاربرگ تسهیلات .

لطفا در صورت دریافت به شماره 09379938902 در ایتا ، تلگرام و یا واتساپ پیام ارسال بفرمایید .