برای هر کسب و کاری، هزینه سرمایه یکی از اجزای مهم حسابداری و تحلیل مالی محسوب میشود. برای کسب و کارهایی که با موفقیت امور مالی خود را مدیریت می کنند، هزینه سرمایه باید کمترین میزان ممکن باشد. در ادامه این مطلب در مورد هزینه سـرمایه و اهمیت آن بیشتر صحبت خواهیم کرد. همچنین فرمول محاسبه هزینـه سرمایه را با ذکر چند مثال توضیح میدهیم تا شما نیز بتوانید برای کسب و کار خود، هزینه سرمایهتان را حساب کنید.

سرمایه چیست و چرا مهم است؟

سرمایه معنای بسیار گسترده ای دارد و می تواند شامل هر چیزی باشد که به صاحبش ارزش یا منفعت میبخشد. برای مثال، یک کارخانه و ماشین آلات آن، مالکیت معنوی مانند حق ثبت اختراع یا داراییهای مالی یک کسب و کار یا یک فرد را باید سرمایه در نظر گرفت. هرچند میتوان خود پول را به عنوان سرمایه تعریف کرد، اما سرمایه اغلب با پول نقدی مرتبط است که برای مقاصد تولیدی یا سرمایه گذاری به کار گرفته میشود.

سرمایه همان پولی است که یک کسب و کار در اختیار دارد تا برای پیشبرد فعالیتها و عملیات روزانه خود بپردازد و رشد آینده خود را تأمین کند.

به طور کلی، سرمایه یک جزء حیاتی برای اداره یک کسب و کار و تضمین کننده رشد آن کسب و کار در بلندمدت است. سرمایه یک کسب و کار ممکن است از عملیات تجاری آن حاصل شود یا از طریق قرض یا فروش سهام تامین شود. هنگام بودجه بندی، همه کسب و کارها، فعال در هر حوزهای و در هر اندازهای، معمولاً بر سه نوع سرمایه تمرکز میکنند: سرمایه در گردش، سرمایه سهام و سرمایه قرضی. در صنایع مالی، یک کسب و کار سرمایه تجاری خود را به عنوان جزء چهارم شناسایی میکند.

هزینه سرمایه چیست؟

منظور از هزینه سرمایه میزان بازدهی یا بازگشت سرمایهای است که یک شرکت از یک سرمایه گذاری خاص انتظار دارد تا ارزش مصرف منابع را داشته باشد. به عبارت دیگر، هزینه سرمایه، نرخ بازگشت یک سرمایه را برای ترغیب سرمایه گذاران برای تامین مالی یک پروژه تعیین میکند.

هزینه سرمایه برای محاسبه حداقل بازدهی یک شرکت به کار میرود که برای توجیه انجام یک پروژه بودجه ریزی سرمایه، مانند ساخت یک کارخانه جدید، ضروری است. اصطلاح “هزینه سرمایه” توسط تحلیلگران و سرمایه گذاران استفاده میشود، اما همیشه ارزیابی این موضوع است که آیا یک تصمیم پیش بینی شده میتواند با هزینه آن توجیه شود یا خیر. سرمایه گذاران همچنین ممکن است از این اصطلاح برای اشاره به ارزیابی بازده بالقوه یک سرمایه گذاری در رابطه با هزینه و خطرات آن استفاده کنند.

هزینه سرمایه تا حد بسیار زیادی به نوع تامین مالی شرکتها بستگی دارد. یک شرکت یا کسب و کار میتواند از طریق وام، اعتبار و یا از طریق فروش سهام سرمایه خود را تامین کند. با این حال، اکثر شرکتها ترکیبی از روشهای مختلف تامین مالی را به کار میگیرند. بنابراین هزینه سرمایه، از میانگین موزون تمام منابع مالی یک شرکت حاصل میشود.

منابع هزینه سرمایه

معمولا، منبع سرمایه به کار گرفته شده توسط شرکتها از این چهار طریق حاصل میشود:

- سرمایه حاصل از فروش سهام

- سرمایه سهام ترجیحی

- اقراض و دیون

- سود انباشته

چرا هزینه سرمایه اهمیت دارد؟

بیشتر کسب و کارها برای رشد و توسعه خود تلاش میکنند و ممکن است گزینهها و راههای زیادی را امتحان کنند: گسترش و توسعه یک کارخانه، حذف کردن یک رقیب، ایجاد یک محصول یا سرویس جدید، ایجاد و راه اندازی شعب بیشتر و بزرگتر و… . قبل از اینکه شرکت در مورد هر یک از این گزینه ها تصمیم بگیرد، هزینه سرمایه برای هر پروژه پیشنهادی را تعیین میکند.

تعیین هزینه سرمایه نشان میدهد که چقدر طول میکشد تا هزینههای یک پروژه تسویه شوند و در آینده، چقدر قرار است به صاحبان شرکت و سهامداران آن سود بدهد. البته چنین پیش بینیهایی همیشه تخمینی هستند. اما در هر صورت، هر شرکت و کسب و کاری باید از یک روش و قاعده منطقی برای انتخاب بین گزینهها پیروی کند.

از دیدگاه یک سرمایه گذار، هزینه سرمایه ارزیابی میزان بازدهی است که میتوان از خرید سهام یا هر سرمایه گذاری دیگری انتظار داشت. این یک مقدار تخمینی است و ممکن است شامل بهترین و بدترین احتمالات باشد. یک سرمایه گذار ممکن است به نوسانات (بتا) نتایج مالی یک شرکت نگاه کند و نتیجه بگیرد که آیا هزینه سرمایه گذاری در این سهام با بازده احتمالی آن توجیه میشود یا خیر.

به طور خلاصه، اهمیت هزینه سرمایه را میتوان در این موارد خلاصه کرد:

- هزینه سرمایه بر تصمیم گیری مدیران شرکت برای سرمایه گذاری تأثیر میگذارد.

- هزینه سرمایه بر ارزش گذاری شرکت تأثیر میگذارد. شرکتهایی که هزینه سرمایه آنها روبه رشد و افزایش است میتوانند ریسکهای بالاتر و ارزش کمتری داشته باشند.

- هزینه سرمایه نرخ تنزیل شرکت را تعیین میکند. تحلیلگران مالی اغلب از میانگین موزون هزینه سرمایه برای تعیین نرخ تنزیل جریانهای نقدی آتی شرکت در تحلیل جریان نقدی تنزیل شده (DCF) استفاده میکنند.

تفاوت هزینه سرمایه با نرخ تنزیل

هزینه سرمایه و نرخ تنزیل تا حدودی مشابه هستند و به همین دلیل اغلب به جای یکدیگر استفاده میشوند. اما این دو اصطلاح تفاوتهایی نیز با هم دارند. هزینه سرمایه اغلب توسط بخش مالی و حسابداری یک شرکت محاسبه میشود و توسط مدیریت برای تعیین نرخ تنزیل (یا نرخ مانع) استفاده میشود. نرخ تنزیل نقطهای است که باید شکسته شود تا یک سرمایه گذاری توجیه منطقی داشته باشد.

هزینه سرمایه یک محاسبه نسبتاً ساده از نقطه سر به سر یک پروژه است. با استفاده از محاسبه هزینه سرمایه، تیم مدیریت نرخ تنزیل را تعیین میکند. در واقع، از طریق محاسبه هزینه سرمایه و نرخ تنزیل، مدیران تصمیم میگیرند که آیا یک پروژه میتواند به اندازه کافی بازدهی داشته باشد که نه تنها هزینههای آن را بازپرداخت کند، بلکه به سهامداران شرکت نیز سود برساند.

مفهوم هزینه سرمایه اطلاعات کلیدی است که برای تعیین نرخ مانع یک پروژه استفاده میشود. شرکتی که یک پروژه بزرگ را آغاز میکند باید بداند که پروژه باید چقدر پول تولید کند تا هزینههای راه اندازی و اجرای آن را جبران کند و سپس به تولید سود برای شرکت ادامه دهد.

تفاوت هزینه سرمایه با خواب سرمایه

هزینه سرمایه و خواب سرمایه دو مفهوم مرتبط ولی متفاوت در مدیریت مالی هستند:

همانطور که قبلا اشاره کردیم هزینه سرمایه، هزینهای است که شرکتها برای تأمین منابع مالی مورد نیاز خود به سرمایهگذاران یا وامدهندگان پرداخت میکنند. این هزینه میتواند شامل بهرهای باشد که به وامدهندگان پرداخت میشود یا بازدهای که باید به سهامداران داده شود. هزینه سرمایه معمولاً به صورت درصدی از کل سرمایه محاسبه میشود و نشاندهنده بازده مورد انتظار سرمایهگذاران است.

خواب سرمایه چیست؟ خواب سرمایه به معنی توقف یا بلوکه شدن سرمایه در یک پروژه یا دارایی به مدت طولانی است، بدون اینکه بازدهی سریع یا نقدینگی کافی ایجاد کند. به عبارت دیگر، زمانی که سرمایهای در یک پروژه یا دارایی گیر میکند و بازدهی مورد انتظار را به سرعت ایجاد نمیکند، به آن خواب سرمایه میگویند. این مسئله میتواند موجب کاهش نقدینگی شرکت و افزایش ریسک مالی شود.

بنابراین، تفاوت اصلی بین این دو مفهوم در این است که هزینه سرمایه به هزینههای تأمین مالی اشاره دارد، در حالی که خواب سرمایه به میزان غیرقابل دسترس بودن سرمایه به دلیل بلوکه شدن در پروژهها یا داراییهای خاص اشاره میکند.

مولفه های هزینه سرمایه

هزینه سرمایه از سه مولفه یا عنصر اصلی تشکیل میشود:

بازده ریسک صفر

بازده ریسک صفر در مورد نرخ بازگشت مورد انتظار، در زمانی صحبت میکند که یک پروژه هیچ ریسک مالی یا تجاری نداشته باشد.

پاداش در ازای ریسک تجاری

ریسک تجاری با تصمیمات بودجه بندی سرمایهای که یک شرکت برای فرصتهای سرمایه گذاری خود اتخاذ میکند، تعیین میشود. بنابراین، اگر شرکتی پروژهای را انتخاب کند که دارای ریسک بیش از حد معمول باشد، بدیهی است که تأمینکنندگان سرمایه نرخ بازدهی بالاتری را نسبت به نرخ معمولی میخواهند یا تقاضا میکنند.

بنابراین میزان پاداش در ازای ریسک نقش مهمی در محاسبه هزینه سرمایه ایفا میکند، زیرا هزینه سرمایه را افزایش میدهد. اما این پاداش باید چقدر باشد؟ این بستگی به تصمیمگیری مدیران در انتخاب پروژه شرکت دارد و حتی شاید ربطی به اهداف و مقاصد شرکت و اینکه چقدر میخواهند پروژه ارزش بازار خود را افزایش دهد نداشته باشد.

پاداش در ازای ریسک مالی

ریسک مالی با الگوی ساختار سرمایه شرکت مرتبط است. در اینجا، پاداش به حجم بدهیهایی که شرکت بر ذمه دارد وابسته است. هر چه سرمایه حاصل از دیون و بدهیهای یک شرکت بیشتر باشد (در مقایسه با شرکتی که بدهی نسبتاً پایینی دارد) در معرض ریسک بیشتری نیز خواهد بود.

نحوه محاسبه هزینه سرمایه

هر شرکتی، در هر حوزه و صنعتی که فعالیت میکند، میانگین هزینه سرمایه متفاوتی دارد. طبق تحقیقاتی که در دانشکده کسب و کار استرن نیویورک انجام شد، در صنعت ساخت و ساز، هزینه سرمایه بالایی لازم است، چیزی حدود 6.35 درصد. در حالی که در حوزه خرده فروشی مواد غذایی، هزینه سرمایه رقم نسبتا کوچکی است، چیزی حدود 1.98 درصد.

برای محاسبه میانگین موزون هزینه سرمایه (WACC)، ابتدا باید هزینه بدهی و هزینه حقوق صاحبان سهام را محاسبه کنید که با فرمولهای زیر به دست میآیند:

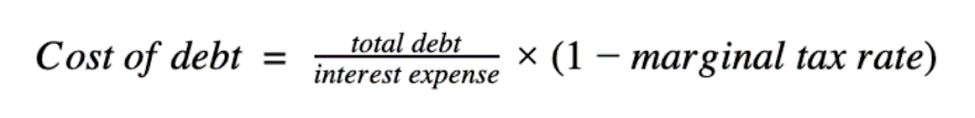

1- هزینه بدهی

هزینه بدهی به نرخ بهره پرداخت شده برای هر بدهی مانند وام مسکن و اوراق قرضه اشاره دارد. هزینه بهره، سود پرداختی به بدهی جاری است.

در اینجا، هزینه بدهی برابر است با کل بدهی تقسیم بر هزینه بهره ضربدر 1 منهای نرخ مالیات حاشیه ای.

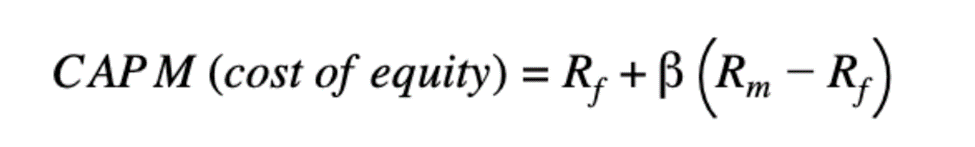

2- هزینه حقوق صاحبان سهام

هزینه حقوق صاحبان سهام به این موضوع اشاره دارد که آیا بازگشت سرمایه لازم و مدنظر شرکت از یک سرمایه گذاری معین حاصل شده است یا خیر. همچنین، هزینه حقوق صاحبان سهام نشان دهنده میزان تقاضای بازار در ازای مالکیت دارایی و در نتیجه حفظ ریسک مالکیت است.

هزینه حقوق صاحبان سهام توسط مدل قیمت گذاری داراییهای سرمایهای (CAPM) تقریب زده میشود:

در این فرمول:

Rf همان نرخ بازگشت بدون ریسک است.

Rm نرخ بازگشت بازار است.

و بتا، میزان برآوردشده ریسک یا نوسانات ارزش است.

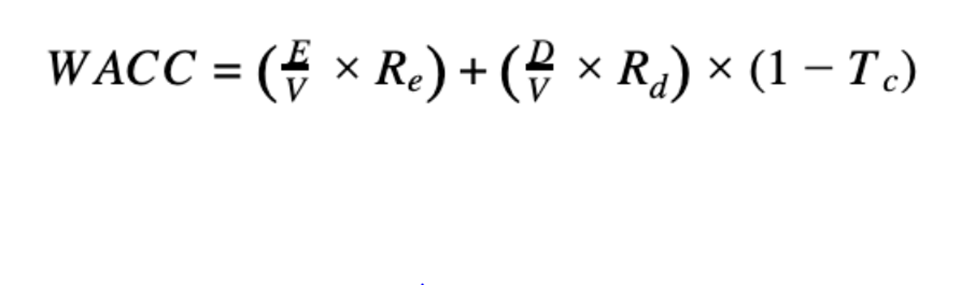

3- میانگین موزون هزینه سرمایه

فرمول هزینه سرمایه بر مبنای میانگین موزون هزینه بدهی (WACC) و هزینه حقوق صاحبان سهام استوار است.

در این فرمول:

E ارزش بازار حقوق صاحبان سهام شرکت است.

D ارزش بازار دیون و بدهیهای شرکت است.

V مجموع E و D است.

Re هزینه حقوق صاحبان سهام است.

Rd هزینه بدهی است.

و Tc نرخ مالیات بر درآمد است.

نمونه هایی از هزینه سرمایه

همان طور که گفتیم، هزینه سرمایه در صنایع مختلف متفاوت است. برای مثال، در میان شرکتهای داروسازی و بیوتکنولوژی و پزشکی، تولیدکنندگان فولاد، شرکتهای نرمافزار اینترنتی و شرکتهای نفت و گاز یکپارچه هزینه سرمایه بالاست. این صنایع تمایل دارند سرمایهگذاری قابل توجهی به بخشهای تحقیق، توسعه، تجهیزات و ایجاد و راه اندازی کارخانه اختصاص دهند.

از جمله صنایعی که هزینه سرمایه کمتری دارند میتوان به بانکهای پول محور، شرکتهای برق، موسسات سرمایهگذاری املاک و مستغلات و شرکتهای تامین انرژی آب و برق اشاره کرد. چنین شرکتهایی ممکن است به تجهیزات کمتری نیاز داشته باشند یا شاید از جریانهای نقدینگی کاملا ثابت بهره ببرند.

شرکتهایی که به طور کارآمد و موثر عمل میکنند باید هزینه سرمایه کمتر یا برابر با رقبای خود در همان صنعت داشته باشند. در اینجا، چند مثال برای روشن کردن هزینه سرمایه و نحوه محاسبه آن مطرح میکنیم:

مثال 1

شرکت نیوهومز در صنعت املاک و سرمایه گذاری در این حوزه فعالیت میکند و در حال تجزیه و تحلیل بازسازی آشپزخانه و حمام در 25 خانه آپارتمانی است. هزینه بازسازی این 25 آپارتمان 30 میلیون دلار خواهد بود و پیش بینی میشود برای پنج سال آینده، سالانه 5 میلیون دلار به نفع شرکت صرفه جویی شود. اما این ریسک جزئی نیز وجود دارد که بازسازی خانههای جدید نتواند کل 5 میلیون دلار در سال را به نفع شرکت ذخیره و صرفه جویی کند. از طرف دیگر، نیوهومز میتواند روی اوراق قرضه پنج ساله سرمایهگذاری کند که همان میزان ریسک را دارد و بازدهی 10 درصدی در سال دارد.

انتظار میرود که پروژه نوسازی 16٪ در سال (5,000,000 دلار الی 30,000,000 دلار) بازدهی داشته باشد. پس پروژه نوسازی، نسبت به اوراق قرضه پنج ساله، سرمایه گذاری بهتری محسوب میشود، زیرا نرخ بازگشت موردنظر شرکت از 10 درصد عبور میکند و این میزان، از سرمایه گذاری در هر جای دیگری، برای شرکت نیوهومز سود بیشتری به همراه میآورد.

مثال 2

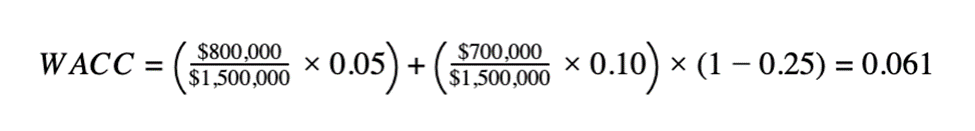

شرکت Gold که تازه تأسیس شده است برای خرید دفتر و تجهیزات لازم برای انجام کار خود نیاز به جذب 1.5 میلیون دلار سرمایه دارد. این شرکت 800000 دلار اول را با فروش سهام تامین میکند. سهامداران تقاضای بازگشت 5 درصدی سرمایه گذاری خود را دارند، بنابراین هزینه حقوق صاحبان سهام 5 درصد است.

در گام بعدی، این شرکت 700 اوراق قرضه را به قیمت 1000 دلار میفروشد تا 700000 دلار باقیمانده سرمایه مورد نیاز خود را تامین کند. افرادی که این اوراق را خریداری میکنند انتظار بازدهی 10 درصدی دارند، بنابراین هزینه بدهی شرکت 10 درصد است.

ارزش کل بازار شرکت Gold یک و نیم میلیون دلار و نرخ مالیات شرکتی آن 25 درصد است. میانگین موزون هزینه سرمایه را میتوان به صورت زیر محاسبه کرد:

بنابراین، میانگین موزون هزینه سرمایه شرکت گلد 6.1 درصد است.

نرم افزار حسابداری محک به ساده تر شدن محاسبات شما کمک میکند

همان طور که دیدید، هزینه سرمایه برای تحلیلگران مالی و سرمایه گذاران از اهمیت ویژهای برخوردار است. این افراد انتظار دارند تا شرکتها و کسب و کارها اطلاعات دقیق و موثقی در اختیار سرمایه گذاران قرار دهند و آنها را به یک سرمایه گذاری مطمئن و سودآور ترغیب کنند. محاسبه هزینه سرمایه نیاز به اطلاعات درست و البته مهارت دارد.

به شما پیشنهاد میکنیم تا با کمک ابزارهای نوین مالی، مثل نرم افزار حسابداری محک، اطلاعات لازم را تهیه و گزارشات موردنیاز را در اختیار افراد ذیصلاح قرار دهید.

منابع: https://www.indeed.com/ – https://www.investopedia.com/